Actualmente muchas instituciones ofrecen tarjetas de crédito, posiblemente estés a punto de solicitar tu primera tarjeta y tengas muchas dudas acerca de su funcionamiento y cuál es la que te convendría sacar. Por ello en esta entrada te platico más acerca de los factores que debes considerar antes de aceptar o pedir una, para que tengas un buen manejo desde el comienzo.

-

- ¿Qué es una tarjeta de crédito?

- ¿Qué debes saber antes de aceptar una tarjeta de crédito?

- ¿Cómo funciona una tarjeta de crédito?

- Beneficios de tener una tarjeta de crédito

- ¿Cuál es la mejor tarjeta de crédito?

- ¿Quiénes son sujetos de crédito?

- ¿Qué pasa si no pago a tiempo una tarjeta de crédito?

- ¿Qué es el buró de crédito?

- Conclusiones

¿Qué es una tarjeta de crédito?

El crédito, a diferencia del débito, es dinero que una institución (generalmente bancaria) te presta, con la condición de que lo devuelvas al cabo de un plazo acordado y a cambio de que les pagues un porcentaje adicional, también llamado interés.

Comúnmente las instituciones financieras expiden plásticos con un chip integrado que te permite hacer compras y te asignan una línea de crédito con base en tu calificación crediticia. La línea de crédito es el monto de dinero que el banco considera que te puede prestar sin que represente un riesgo para ti ni para ellos, es decir, una cantidad que te sea de utilidad pero que a su vez te sea fácil de devolver.

Algunos factores que los bancos consideran para asignarte determinado crédito son tus ingresos mensuales y el comportamiento que has tenido previamente en tu historial de crédito, incluso si no has tenido previamente una tarjeta. Por ejemplo, en tu historial crediticio se puede ver si estás al corriente en tus pagos de telefonía celular, tus servicios de Internet, tarjetas de tiendas departamentales, entre otros factores, con base en los cuales se te asigna una calificación.

¿Qué debes saber antes de aceptar una tarjeta de crédito?

Una vez que te ofrecen una tarjeta de crédito o que la solicitas y es aprobada, debes activarla. Puede ser por vía telefónica o a través de un cajero del banco. Cuando te la entregan, te deben decir los siguientes datos:

- Línea de crédito: Como ya hemos visto, es la cantidad de dinero que el banco te presta.

- CAT o Costo Anual Total: Es el precio que debes pagar por tener la tarjeta, adicionalmente a las compras que realices. Algunas tarjetas te hacen un cargo anual por determinado monto; otras no tienen CAT.

- Fecha de corte: Se refiere a la fecha en la que el banco hará un corte y sumará lo que has gastado a lo largo de ese mes para que lo pagues antes de tu fecha límite.

- Fecha límite de pago: Es el último día que tienes para pagar tu tarjeta de crédito sin que te cobren intereses.

- Tasa de interés: Por lo general la expresan de manera anual, por ejemplo, tasa de interés 40% anual. Es el monto que debes pagar si decides usar el financiamiento de tu tarjeta.

- Beneficios de la tarjeta: Hay tarjetas con diversos beneficios como la acumulación de puntos con los que puedes reducir tu saldo, la selección de regalos de tiendas online e incluso algunas realizan donaciones a causas benéficas en las que creas.

¿Cómo funciona una tarjeta de crédito?

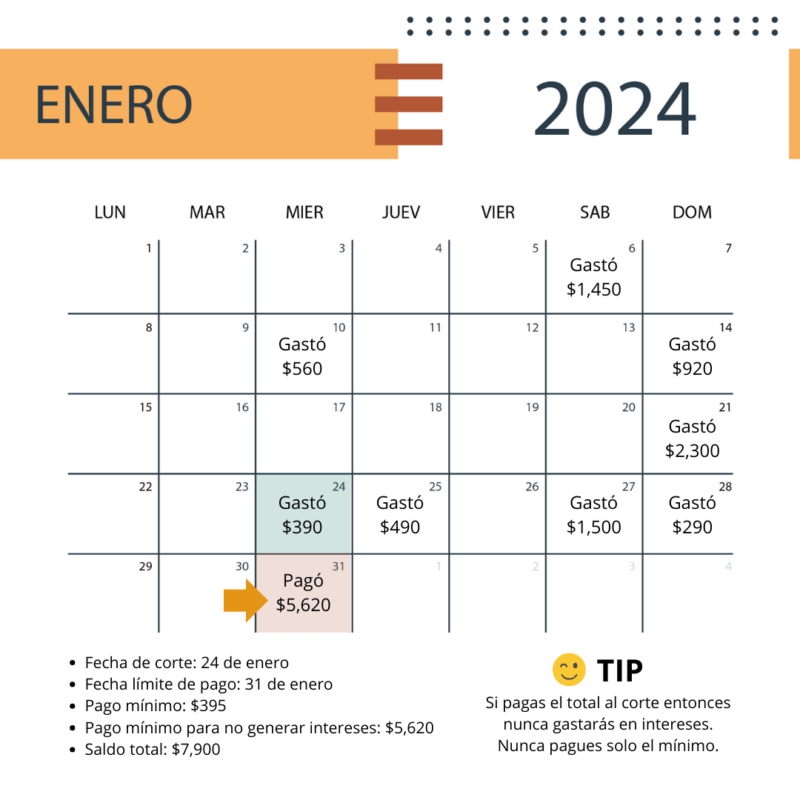

Pongamos el ejemplo de Juan Pérez, a quien el banco le acaba de dar una tarjeta. Le ofrecieron una línea de crédito de ocho mil pesos, su tarjeta no tiene CAT, le entregaron el plástico el 1 de enero del 2024 y le indicaron que su fecha de corte es el 24 de cada mes y su fecha límite de pago es el último día del mes. Juan realiza compras con su tarjeta los días 6, 10, 14, 21, 24, 25, 27 y 28 de enero.

Ya que su fecha de corte es el 24 de enero, deberá pagar todo lo que gastó hasta ese día a más tardar el 31 de enero. Esto es: $1,450 + $560 + $920 + $2,300 + $390. Un total de $5,620. El resto de gastos de ese mes posteriores al corte, se sumará a la cuenta del mes de febrero y se refleja en el saldo total de la cuenta, que es el monto total que Juan le debe al banco.

El estado de cuenta de Juan indicará los siguientes elementos:

- Fecha de corte: 24 de enero

- Fecha límite de pago: 31 de enero

- Pago mínimo: $395

- Pago mínimo para no generar intereses: $5,620

- Saldo total: $7,900

Juan tiene tres opciones:

- Opción A: Hacer el pago por el saldo total, es decir, pagar los $7,900 para no deberle nada al banco. Si Juan hace esto, no tendrá que pagar intereses.

- Opción B: Hacer el pago mínimo para no generar intereses, es decir, pagar los $5,620 y lo demás que le debe al banco, pagarlo hasta el siguiente mes. Si Juan elige esta alternativa, tampoco tendrá que pagar intereses al banco.

- Opción C: Realizar el pago mínimo o un poco más y usar el financiamiento de su tarjeta de crédito. Si Juan elige esta opción y decide pagar $4,200 en lugar de los $5,620 que le requiere el banco para no pagar intereses, entonces se hace una resta. A ese monto que le requiere el banco menos lo que paga, se le añadirá un interés.

- Monto requerido: $5,620

- Monto pagado: $4,200

- Diferencia: $1,420

- Tasa de interés anual: 40%

- Tasa de interés mensual: 3.33% (se divide la taza anual entre los doce meses del año)

- Intereses que deberá pagar Juan: $1420 * 3.33% = $47.33

- Por tanto, en el siguiente corte de la tarjeta de crédito, Juan deberá pagar esos $1,420, más todo lo que haya gastado a partir del 24 de enero hasta el siguiente corte, más los intereses que le solicitará el banco, en este caso, $47.33 pesos.

Beneficios de tener una tarjeta de crédito

Tener una tarjeta de crédito aporta muchos beneficios si se sabe usar bien, algunos de ellos son:

- Ayuda a administrarse. Dado que nos está dando un mes de ventaja para disponer de dinero que no es nuestro.

- Permite compras a meses. Muchas tiendas ofrecen el beneficio de pagar con una tarjeta de crédito y diferir ese monto a meses sin intereses.

- Forma un buen historial. Cuando se tiene una tarjeta de crédito se observa el comportamiento que tenemos con ella y si es positivo, aumenta nuestra calificación crediticia. Con una buena calificación crediticia será más fácil que las instituciones financieras otorguen créditos hipotecarios o automotrices.

- Abre oportunidades de compra. Muchos comercios aceptan el pago con tarjetas, tanto tiendas físicas como online. De hecho, algunos comercios online solamente permiten el pago con tarjetas.

- Da seguridad. Cargar con una tarjeta de crédito a menudo es más seguro que traer dinero en efectivo.

- Proporciona acceso a la banca móvil. Así evitas filas y ahorras tiempo. La mayoría de los bancos tienen aplicaciones que descargas en tu celular y puedes realizar operaciones como transferencias y pagos de servicios en cuestión de minutos.

- Hacer pagos sin contacto. Algunas tarjetas permiten realizar un pago solamente al colocar tu tarjeta cerca de una terminal bancaria, sin necesidad de tocar el dinero, de manera higiénica y rápida.

- Los propios de cada tipo de tarjeta. Sin importar quién seas y cuáles son tus gustos, hay una tarjeta para ti. Las hay para viajeros frecuentes, que otorgan millas de viaje; también para personas que gusten de beneficios exclusivos, como servicios de concierge; para personas a quienes les gustan los regalos, que al acumular una cantidad suficiente de puntos pueden cambiarlos por electrodomésticos, artículos de belleza o lo que prefieran; e incluso para quienes quieren reducir su saldo con puntos o bien, hacer compras directamente con sus puntos acumulados.

¿Cuál es la mejor tarjeta de crédito?

Esta pregunta no tiene una única respuesta, ya que dependiendo de tu etapa de vida y tus gustos personales, una tarjeta podría ser de mayor utilidad para ti que otra.

Ya hemos hablado de los beneficios propios de cada tarjeta, como ofrecer millas de viajero o acumular puntos para intercambiarlos por regalos. Las tarjetas de crédito son productos diseñados para diferentes tipos de personas. Por ejemplo, algunas son más aptas para estudiantes por sus facilidades de pagos, bajos intereses, por no tener un CAT, etc. mientras que si eres un empresario, quizás prefieras disponer de una línea de crédito más alta y estés dispuesto a pagar una cuota anual.

¿Buscas una tarjeta que te dé meses sin intereses en tus compras?

Explora esta opción con mi link de afiliado y nos darán un regalo a ambxs.

Por ello, la mejor tarjeta de crédito es aquella que se adapta a tus necesidades y a tu estilo de vida. Si te acercas a una institución financiera podrán brindarte opciones, sin importar quien seas, ¡hay una tarjeta para ti!

¿Quiénes son sujetos de crédito?

En principio, cualquier persona mayor de edad, con comprobantes de ingresos puede ser sujeto de crédito. Si estás interesado en obtener una tarjeta de crédito, solamente debes ir a la institución bancaria y realizar una solicitud o también puedes hacerlo online, en las páginas y en las aplicaciones móviles de los bancos.

La documentación que suelen pedirte es:

- Identificación oficial: Por ejemplo, credencial del INE o pasaporte.

- Comprobante de domicilio: Reciente, en el que se lea correctamente la dirección.

- Comprobante de ingresos: Dependiendo de la tarjeta, te solicitarán un ingreso mínimo que se puede verificar mediante depósitos en una cuenta de débito.

¿Qué pasa si no pago a tiempo una tarjeta de crédito?

Así como tener una tarjeta de crédito nos brinda múltiples beneficios si se usa bien, puede tener un impacto negativo si no se realizan los pagos a tiempo. Si un cliente no paga a tiempo, las instituciones bancarias cancelarán su crédito e intentarán recuperar el dinero que le deben.

En ocasiones los clientes que se han atrasado en sus pagos pueden hacer un trato con las instituciones bancarias y comprometerse a realizar el pago a meses, considerando también un interés.

Pasado un lapso de tiempo, si el deudor no paga, venderán su deuda a una agencia de cobranza, en la que te marcarán insistentemente. En el caso de que una persona nunca pague esta deuda, esta recaerá en los impuestos de los contribuyentes. Además, el deudor será reportado al buró de crédito, lo cual afectará su historial crediticio. Esto repercutirá en las posibilidades de la persona que debe para ser sujeto de crédito en otras instituciones financieras.

¿Qué es el buró de crédito?

El buró de crédito es una empresa mexicana cuya finalidad es registrar y proporcionar datos del comportamiento crediticio de personas físicas y morales. Con base en sus datos miles de instituciones obtienen información acerca de los riesgos que conlleva el otorgar un crédito a una empresa o a una persona.

Si una persona ha caído por cualquier circunstancia en mora, es decir, que deba dinero, puede cambiar su conducta y comenzar a pagar sus deudas. El buró de crédito registra la puntualidad de sus pagos y con el tiempo, esta persona podrá tener nuevamente una calificación crediticia favorable.

Conclusiones

- Las tarjetas de crédito, bien usadas, son herramientas que nos permiten administrarnos mejor y acceder a múltiples beneficios.

- Tener una tarjeta de crédito es sencillo, solamente hay que solicitarla a una institución bancaria.

- Mantener un buen comportamiento crediticio es fundamental para ir formando un buen historial que en el futuro nos permita acceder a créditos importantes: ya sea uno hipotecario, uno automotriz e incluso para emprender un negocio.

- Sin importar cuál sea tu perfil y tus intereses, hay una tarjeta de crédito para ti. Acércate a las instituciones bancarias para conocerlas y elegir la que más te convenga.